ANTM Incar Kenaikan Penjualan dan Produksi, Prospek Sahamnya Masih Menarik

KONTAN.CO.ID -JAKARTA. Prospek saham PT Aneka Tambang Tbk (ANTM) dinilai masih menarik. Salah satu alasannya, emiten itu berencana untuk menaikkan target produksi dan penjualan komoditas utamanya, sepert feronikel, bijih nikel, dan emas, di tahun ini.

Sekretaris Perusahaan Aneka Tambang Syarief Faisal Alkadrie merinci, untuk produk feronikel, ANTM menargetkan volume produksi dan penjualan masing-masing sebesar 22.464 ton nikel dalam feronikel (TNi). Produksi ini nak 5% dari capaian produksi unaudited feronikel tahun 2023 sebesar 21.473 TNi, sementara penjualan diproyeksikan tumbuh 12% dari penjualan tahun lalu sebesar 20.138 TNi.

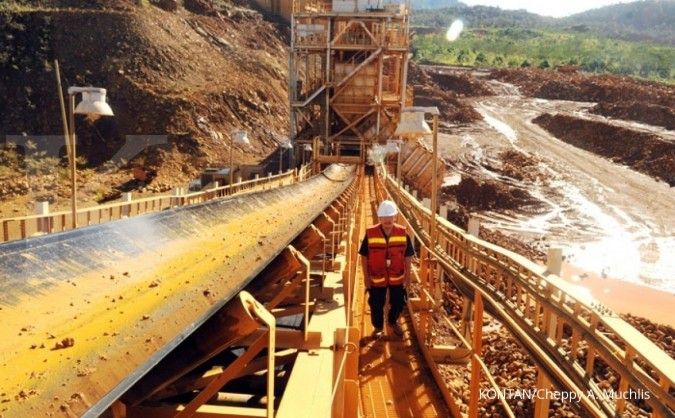

Faisal mengatakan, target produksi dan penjualan feronikel ini turut memperhitungkan outlook penyerapan produk feronikel di pasar global, kondisi pasar, serta tingkat utilisasi dan kestabilan operasi pabrik feronikel milik ANTM di Kolaka, Sulawesi Tenggara.

Untuk komoditas bijih nikel, ANTM menargetkan total produksi bijih nikel konsolidasian sebesar 20,58 juta wet metric ton (wmt), meningkat 53% dari capaian produksi unaudited bijih nikel tahun lalu yakni sebesar 13,45 juta wmt. Produksi ini digunakan sebagai bahan baku pabrik feronikel milik ANTM dan penjualan kepada pelanggan domestik.

Sementara itu, penjualan bijih nikel ditargetkan mencapai 18,75 juta wmt atau meningkat 60% dari capaian penjualan unaudited bijih nikel tahun 2023 sebesar 11,71 juta wmt. Faisal menambahkan, target penjualan bijih nikel tersebut seiring dengan outlook pertumbuhan industri pengolahan nikel di dalam negeri.

Baca Juga: Permintaan Emas Solid, Begini Prospek Saham Aneka Tambang (ANTM)

Di bisnis emas, ANTM menargetkan penjualan mencapai 37.354 kg atau setara 1.200.959 troy oz. angka ini meningkat 43% dari capaian penjualan unaudited emas tahun lalu sebesar 26.129 kg atau setara 840.067 troy oz. "Untuk mencapai target tersebut, Perusahaan terus melakukan inovasi penjualan produk-produk logam mulia serta fokus pada upaya peningkatan basis pelanggan logam mulia di pasar dalam negeri," terang Faisal, Rabu (6/3).

Namun, dari sisi produksi, emiten pelat merah ini menargetkan produksi emas yang berasal dari tambang milik ANTM sebesar 958 kg atau setara 30.800 troy oz. Target ini menurun 20,7% dari produksi di tahun 2023 yang mencapai 1.208 kg atau setara 38.838 troy oz.

Untuk komoditas bijih bauksit, ANTM menargetkan volume produksi sebesar 3,47 juta wmt. Target produksi ini tumbuh sekitar 72% dibandingkan capaian produksi unaudited bijih bauksit tahun lalu sebesar 2,01 juta wmt. ANTM menargetkan tingkat penjualan bijih bauksit sebesar 3,05 juta wmt, meningkat 103% dibandingkan capaian penjualan tahun lalu sebesar 1,50 juta wmt. "Seiring dengan larangan ekspor bijih bauksit pada tahun 2023, Perusahaan berfokus dalam pengembangan penjualan bijih bauksit di pasar domestic," sambung Faisal.

Terakhir, ANTM menargetkan tingkat produksi alumina sebesar 160.000 ton, relatif stabil dengan capaian produksi unaudited alumina pada tahun 2023 sebesar 160.940 ton alumina. Sedangkan, untuk penjualan alumina ditargetkan mencapai 170.000 ton alumina, meningkat 16% dari penjualan alumina tahun 2023 sebesar 146.238 ton.

Baca Juga: Tersandung Gugatan 1,1 Ton Emas, Begini Prospek Saham Aneka Tambang (ANTM)

Saham masih menarik

Dengan berbagai agenda emiten tambang tersebut, analis BRI Danareksa Sekuritas, Hasan Barakwan, meyakini kinerja ANTM masih berpotensi bertumbuh. Dia memprediksi, volume penjualan bijih nikel ANTM akan tetap solid. Permintaan bijih nikel akan tetap terjaga sementara pasokan akan semakin terbatas karena adanya pengawasan pertambangan yang lebih ketat dari pemerintah.

Dus, Hasan menaikkan asumsi volume penjualan bijih nikel tahun ini di angka 15 juta ton. Dengan adanya asumsi ini, Hasan menaikkan estimasi laba bersih ANTM tahun ini sebesar 22,7% menjadi Rp 3,6 triliun.

Senada, Analis Mirae Asset Sekuritas Indonesia Rizkia Darmawan mengatakan, prospek jangka pendek ANTM cukup cerah. “Didorong oleh perkiraan peningkatan volume penjualan feronikel seiring peningkatan kapasitas smelter,” terang Rizkia, Kamis (7/3).

Rizkia menyematkan rating trading buy saham ANTM dengan target harga Rp 1.850 per saham. Target harga ini menyiratkan rasio price to earnings (P/E) ratio sebesar 11,7 kali pada 2024.

Sementara BRI Danareksa Sekuritas menyematkan rekomendasi buy dengan target harga Rp 2.100 per saham. Hasan memandang, penjualan bijih nikel akan menopang penurunan harga feronikel.