Surya Semesta (SSIA) Akan Menarik Fasilitas Pinjaman dari IFC untuk Ekspansi

KONTAN.CO.ID - JAKARTA. PT Surya Semesta Internusa Tbk (SSIA) tengah mempersiapkan rencana ekspansi tahun ini. Perusahaan pengelola kawasan industri ini berencana mencairkan fasilitas pinjaman yang tersedia guna mendanai ekspansi tersebut tahun ini.

Fasilitas pinjaman yang sudah dimiliki tersebut adalah pinjaman senilai US$ 100 juta, atau setara Rp 1,4 triliun, yang diperoleh dari International Finance Corporation (IFC). Komitmen pinjaman ini telah didapat perseroan sejak akhir Mei tahun lalu.

Sejauh ini, SSIA belum melakukan penarikan atas pinjaman tersebut. "Untuk tahun ini, rencananya akan kami tarik tidak lebih 50% dari total fasilitas tersebut," ungkap Erlin Budiman, Head of Investor Relations SSIA kepada KONTAN, Rabu (20/2).

Sesuai dengan ketentuan, penarikan fasilitas pinjaman bisa dilakukan secara bertahap sebanyak empat kali hingga tahun 2020. Adapun tenor pinjaman tersebut akan jatuh tempo hingga Juni 2026. Bunga atas pinjaman ini adalah sebesar Libor 6 bulan plus 2,75% per tahun.

Kebutuhan dana

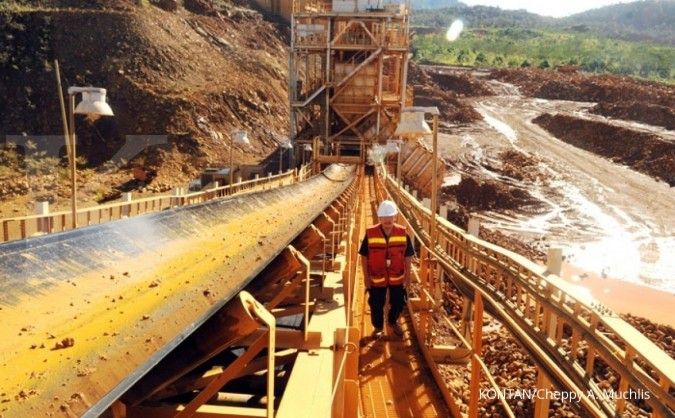

Erlin menambahkan, dana hasil pinjaman dari IFC tersebut sepenuhnya akan digunakan untuk membiayai rencana akuisisi lahan. Pengembang kawasan industri ini mengincar lahan yang berlokasi di Subang.

SSIA berniat membangun kawasan industri seluas 2.000 hektare (ha) di wilayah tersebut. Sejauh ini, SSIA telah mengakuisisi lahan seluas 1.053 ha. Dengan demikian, perusahaan ini masih memerlukan penambahan lahan seluas 1.000 ha lagi selama tiga hingga empat tahun ke depan.

Untuk akuisisi 1.000 ha tersebut, Erlin menyebut, butuh dana sekitar Rp 1 triliun. "Jadi, seharusnya penarikan tahun ini kurang dari 50%," imbuh Erlin.

Manajemen SSIA kini tengah menghitung berapa besar kebutuhan dana tahun ini. Ini bakal jadi acuan seberapa besar pencairan dana dari IFC dilakukan. "Akan kami lihat kebutuhan cash seberapa banyak," jelas Erlin.

Pasalnya, agenda SSIA tahun ini bukan hanya pengembangan kawasan industri di Subang. Perusahaan ini juga memiliki utang obligasi jatuh tempo senilai Rp 510 miliar.

Obligasi ini merupakan bagian dari penerbitan Obligasi Berkelanjutan I SSIA yang diterbitkan 2016 lalu. Tenor obligasi ini selama tiga tahun dengan kupon 9,875% per tahun. "Kami akan menerbitkan obligasi Rp 500 miliar untuk menggantikan obligasi tersebut," beber Erlin.

Analis Oso Sekuritas Sukarno Alatas menilai, penarikan pinjaman tersebut tidak akan mempengaruhi kualitas kesehatan keuangan SSIA. Sebaliknya, karena pinjaman digunakan untuk ekspansi, sehingga akan positif bagi fundamental. Belum lagi SSIA berencana untuk berkongsi dengan Jasa Marga membangun akses tol Patimban.

Yang terpenting, SSIA mampu menjaga rasio utang terhadap ekuitas atau debt to equity ratio (DER). "Setidaknya tidak lebih dari rata-rata DER industri di 0,9 kali," imbuh Sukarno.

Sehingga, saham SSIA masih layak dikoleksi. Terlebih jika dilihat dari price to book value (PBV), valuasi emiten ini cukup murah, masih 0,64 kali.

Dia merekomendasikan buy saham SSIA dengan target harga sebesar Rp 800 per saham. Kemarin, saham SSIA naik 10 poin ke level Rp 585 per saham.