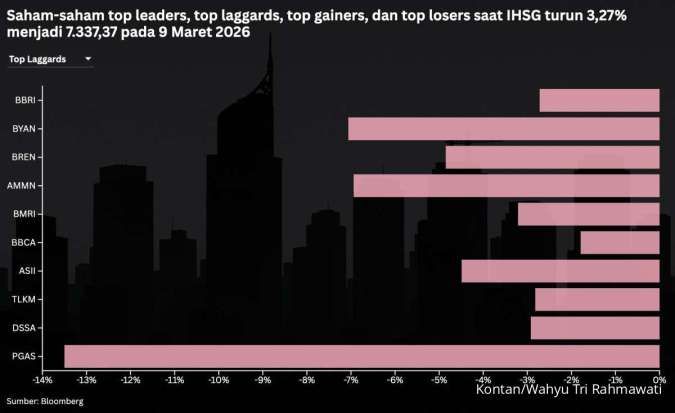

Menimang Tawaran Saham IPO FORE di Tengah Gonjang-Ganjing Pasar

KONTAN.CO.ID - JAKARTA. Bursa Efek Indonesia akan kedatangan emiten baru, di tengah situasi pasar yang sedang bergejolak. PT Fore Kopi Indonesia Tbk (FORE) calon emiten yang dibesarkan oleh East Ventures dan dikendalikan Willson Cuaca, kini sedang melaksanakan penawaran awal atawa bookbuilding mulai Rabu ini (19/3/2025) hingga 21 Maret 2025 mendatang.

Menurut rencana, FORE bakal melakukan penawaran umum perdana saham alias initial public offering (IPO) sebanyak-banyaknya 1.880.000.000 saham dari portepel perusahaan. Jumlah ini setara 21,08% dari modal ditempatkan dan disetor penuh perusahaan setelah IPO. Harga saham IPO di banderol di kisaran harga Rp 160 hingga Rp 202 per saham.

“Bersamaan dengan pencatatan sebanyak-banyaknya 1.880.000.000 saham Baru, Perseroan juga akan mencatatkan seluruh saham atas nama pemegang saham sebelum penawaran umum perdana saham, yaitu sebanyak 7.038.359.270. Dengan demikian, jumlah saham yang akan dicatatkan oleh Perseroan di BEI adalah sebanyak-banyaknya 8.918.359.270 saham," tulis Manajemen FORE dalam prospektus IPO yang terbit Rabu (19/3) kemarin.

Baca Juga: Galang Dana IPO Rp 805 Miliar, Medela Potentia (MDLA) Fokus Bayar Utang dan Ekspansi

FORE merupakan perusahaan food and beverages (f&b) yang dikenal dengan merek “Fore”. Fokus bisnisnya saat ini ialah kedai kopi. Per 30 September 2024 lalu, gerai FORE sudah berjumlah 217 outlet.

Mengintip data keuangan di prospektus, total aset FORE berjumlah Rp 604,78 miliar per 30 September 2024, terdiri atas liabilitas Rp 381,47 miliar dan ekuitas Rp 223,31 miliar. Sebelumnya, FORE sempat berada dalam kondisi defisiensi modal pada tahun 2021 dan 2022, namun ekuitas FORE berbalik positif menjadi Rp 77,48 miliar di 2023 lalu melesat tumbuh 188,20% menjadi Rp 223,31 miliar di 30 September 2024.

Dalam setahun, FORE membukukan omzet ratusan miliar rupiah. Tren angkanya menaik bersamaan dengan pertumbuhan jumlah outlet perusahaan. Sementara itu, kinerja laba/ruginya fluktuatif, namun belakangan melesat menjadi Rp 42,34 miliar di Januari-September 2024.

Lewat aksi IPO, FORE bakal memperoleh dana segar untuk kembali menambah outlet. Dengan banderol Rp 160-Rp 202 per saham, FORE berpotensi mengantongi Rp 379,76miliar, melampaui ekuitas perusahaan yang berjumlah Rp 223,30 miliar per 30 September 2024, dan setara 62,79% dari total aset perusahaan yang berjumlah Rp 604,78 miliar per 30 September 2024.

Toh dalam rencana penggunaan dana, Manajemen FORE memang mengalokasikan porsi yang besar untuk agenda ekspansi penambahan outlet.

Valuasi Premium

Kendati demikian, belum bisa ditebak akan seperti apa antusiasme pasar dalam menyambut saham FORE jika jadi listing kelak. Selain pasar yang sedang bergejolak, harga yang ditawarkan dalam agenda IPO FORE juga terbilang premium bila diukur dari proforma rasio harga terhadap nilai buku alias price to book value ratio (PBVR) dan rasio harga terhadap laba alias price earning ratio (PER).

Gambaran hitungannya kira-kira begini. Lewat aksi IPO, ekuitas FORE yang semula Rp 223,31 miliar per 30 September 2024 bakal bertambah menjadi Rp 524,11 miliar pada harga IPO Rp 160 per saham, atau Rp 603,07 miliar pada harga IPO Rp 202 per saham.

Jika angka tersebut dibagi total saham setelah IPO yang berjumlah 8.918.359.270, maka bakal didapat bahwa nilai buku FORE hanya berkisar Rp 58,76 - Rp 67,62 per saham, tergantung harga IPO perusahaan.

Baca Juga: Bidik Pendapatan 2025 Naik 20%, Sinar Terang Mandiri (MINE) Tancap Gas Usai IPO

Artinya, rentang harga penawaran di angka Rp 160 per saham - Rp 202 per saham dalam agenda IPO FORE setara 2,72x - 2,98x dari rentang nilai buku tersebut.

Begitu pula kalau dilihat dengan tolak ukur price earning ratio (PER). Dengan asumsi kasar bahwa laba bersih setahun penuh FORE di tahun 2024 setara 4/3 laba bersih FORE di 3 kuartal pertama, yakni Rp 56,46 miliar, maka bakal didapat diasumsikan bahwa laba per saham FORE di tahun 2024 berjumlah Rp 6,33 per saham.

Dengan kata lain, rentang harga penawaran di angka Rp 160 per saham - Rp 202 per saham dalam agenda IPO FORE setara 25,27x - 31,90x laba per sahamnya.