Raih Kesepakatan, Medco Energi (MEDC) Akuisisi Ophir Senilai £ 390 juta

KONTAN.CO.ID - JAKARTA. PT Medco Energi Internasional Tbk (MEDC) akhirnya meraih kesepakatan dengan Ophir Energy Ltd. Dalam kesepakatan yang diteken, Rabu (30/1), Medco bakal membeli Ophir Energy di harga 55 pence per saham. Sehingga, total transaksi itu mencapai £ 390,6 juta atau sekitar US$ 511,02 juta.

Kesepakatan ini muncul setelah Ophir menolak tawaran jual beli dari Medco senilai US$ 437 juta atau 48,5 pence per saham. Transaksi ini akan menjadikan Medco sebagai produsen minyak terbesar ketujuh di Asia Tenggara.

"Kombinasi kedua perusahaan akan memperkuat posisi Medco sebagai perusahaan energi terintegrasi di Asia Tenggara," ujar Hilmi Panigoro, Presiden Direktur Medco, Rabu (30/1).

Harga penawaran sebesar 55 pence per saham itu, lebih premium 65,7% dibandingkan harga penutupan saham Ophir pada 28 Desember lalu sebesar 33,2 pence per saham, saat Medco pertama kali mengumumkan penawaran untuk perusahaan yang terdaftar di Bursa London itu.

Nilai saham Ophir telah turun hampir separuh dari nilai saham tahun lalu karena perusahaan gagal mendapatkan pembiayaan untuk proyek gas alam cair di Africa’s Equatorial Guinea sehingga, perusahaan harus kehilangan lisensi untuk proyek tersebut.

Manajemen Medco mengatakan, transaksi ini akan meningkatkan produksi Medco di tahun ini sebesar 29% menjadi 110 Mboe/d, dan kombinasi resources 2P dan 2C akan naik 117% menjadi 1.252 MMboe. Transaksi ini sejalan dengan strategi Medco untuk memperluas portofolio di bisnis migas secara internasional. Keahlian bisnis Medco soal migas juga memungkinkan aset Ophir diintegrasikan secara efisien ke dalam portofolio Medco.

Sepanjang 2018, Ophir Energy berhasil menggenjot produksi migas. Hal ini bisa terjadi berkat kontribusi aset-aset produksi yang diakuisisi dari tangan Santos. Berdasarkan laporan produksi per 31 Desember 2018 yang dipublikasikan pada 15 Januari 2019, produksi rata-rata Ophir melonjak menjadi 29.700 boepd.

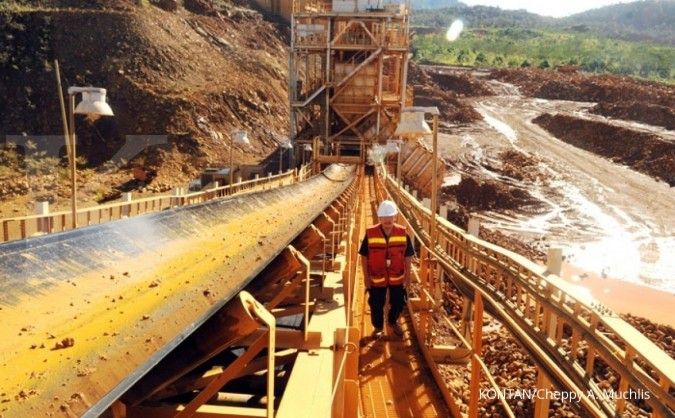

Aset-aset produksi eks Santos di asia tenggara yang diakuisisi Ophir tahun lalu menyumbang produksi sebanyak 18.000 boepd. Aset yang dimaksud adalah Madura PSC dan Sampang PSC di Indonesia serta Block 12W di Vietnam.

Di Madura, Ophir tercatat sebagai operator dengan kepemilikan 67,5%. Sementara di Sampang PSC Ophir juga bertindak sebagai operator dengan interest sebesar 45%. Sementara Block 12W dioperatori oleh Premier Oil dan Ophir memiliki interest sebanyak 31,875%.

Aset eks Santos tersebut juga berkontribusi besar terhadap posisi keuangan Ophir. Arus kas yang dihasilkan ketiganya sepanjang 2018 mencapai US$ 110 juta. Ini setara dengan sekitar setengah dari harga akuisisi yang dibayar Ophir ke Santos sebesar US$ 205 juta.

Secara keseluruhan belanja modal (capital expenditure) Ophir pada 2018 diestimasi mencapai US$ 122 juta, di bawah patokan sebelumnya yang mencapai US$ 145 juta. Imbasnya, estimasi utang bersih 2018 turun menjadi US$ 35 juta dari sebelumnya US$ 65 juta. Sementara likuiditas kotor (kas dan fasilitas pinjaman yang belum ditarik) turun dari US$ 427 juta menjadi US$ 390 juta.