KONTAN.CO.ID - Indeks Harga Saham Gabungan (IHSG) ditutup di level 6.691,61 per tanggal 21 Maret 2023, saat artikel ini dibuat. IHSG menorehkan kinerja minus 2,32% sejak awal tahun. Sedangkan indeks LQ45 ada di posisi 929.99, turun 0,77% sejak awal tahun.

Kinerja IHSG agak mirip dengan indeks di bursa saham Amerika Serikat (AS), yakni Dow Jones Industrial Average. Indeks saham ini turun 1,77% sejak awal tahun. Selain itu ada indeks saham Hong Kong yang turun 2,64% serta Straits Times Index di Singapura yang turun 2,38% sejak awal tahun.

Pergerakan turun indeks akhir-akhir ini lebih terpengaruh faktor regional, khususnya imbas dari kejatuhan beberapa bank di AS dan Eropa. Dari angka-angka tadi, sebetulnya penurunan IHSG masih relatif "wajar".

Begitu pula bila ditinjau dari maximum drawdown IHSG sepanjang tahun ini yang tercatat 5,42%. Ini masih jauh dari rata-rata maximum drawdown IHSG periode lima tahun terakhir yang tercatat sebesar 14,80%.

Secara sektoral, lima besar penyumbang kejatuhan IHSG periode awal tahun hingga tanggal 21 Maret 2023 berturut-turut adalah sektor energi yang turun 13,01%, sektor barang konsumen non-primer yang turun 7,12%, infrastruktur yang turun 6,79%, serta sektor properti dan real estat degan penurunan 6,44%, plus sektor barang baku yang turun 6,29%.

Baca Juga: Tang Mas, Produsen Teh Legendaris 2Tang asal Tegal Dimohonkan PKPU

Hanya ada dua sektor yang positif, yakni sektor transportasi dan logistik dengan kenaikan 5,20% serta sektor barang konsumen primer yang naik 0,10%. Sektor keuangan yang semestinya terimbas sentimen negatif bangkrutnya Silicon Valley Bank (SVB) ternyata "hanya" turun 2,95% sejak awal tahun.

Bila dilihat periode lebih pendek, dari awal berita SVB terekspos tanggal 10 Maret 2023, indeks sektor keuangan hanya turun 1,47% dan mulai terlihat berbalik arah dari posisi terendah pada 16 Maret 2023. Pembalikan arah ini juga seiring pergerakan IHSG dan indeks LQ45 yang mantul ke atas sejak 16 Maret 2023.

Pertanyaan selanjutnya adalah, apakah sekarang saat yang tepat untuk menambah posisi di saham? Atau untuk sebagian investor lebih tepat melakukan average down, mengingat potensi kerugian yang sangat mungkin sedang dialami?

Untuk menjawab pertanyaan tersebut, penulis mencoba pendekatan earning yield, yang sebetulnya kebalikan dari price earning ratio (PER). Dengan demikian rumus earning yield adalah E/P alias earning per share dibagi price, yang menunjukkan berapa laba per saham yang dihasilkan per satuan harga saham.

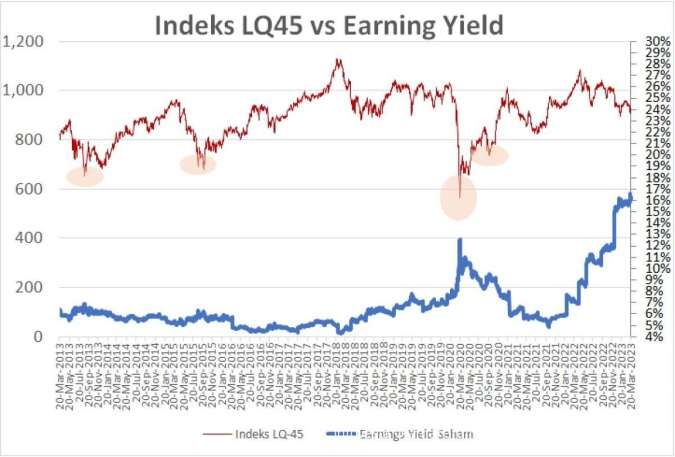

Angka-angka E/P dihimpun secara harian untuk kemudian digambarkan dalam grafik, bersama grafik indeks LQ45 untuk periode 10 tahun terakhir. Indeks LQ45 dipilih karena faktor kepraktisan. Investor lebih mudah berinvestasi di indeks LQ45 dibandingkan IHSG, bisa melalui reksadana indeks ataupun membentuk portofolio sendiri. Selain itu kinerja indeks LQ45 sejak awal tahun juga relatif lebih bagus daripada IHSG.

Dari grafik, ternyata earning yield saham yang biasanya berkisar 5%-7% dari tahun 2013 hingga pertengahan 2018 melonjak sangat tinggi dari posisi terendah di 21 September 2021, yakni di 6,13%. Earning yield melejit hingga mencapai 16,13%.

Earning Yield yang tinggi saat ini dipicu oleh laba per saham emiten yang naik, sedangkan harga sahamnya malah terkoreksi. Posisi saat ini jauh lebih tinggi daripada saat indeks hancur karena pandemi Covid-19, di mana semua indeks mengalami titik terendah pada tanggal 24 Maret 2020, dengan earning yield berada di 12,56%.

Seperti telah kita ketahui bersama, sejak saat itu indeks melaju dengan cepat menuju puncak baru tanggal 21 Januari 2021. Dilihat dari angka earning yield yang mencapai rekor, tampak bahwa saat ini investor berpotensi mendapatkan return yang tinggi. Sewajarnya hal tersebut tercermin di kinerja indeks saham.

Dari pengumuman pembagian dividen beberapa emiten besar, sudah bisa diprediksi bahwa tahun ini investor bisa menikmati yield dividen 4%, bahkan lebih. Angka ini setara suku bunga deposito 1 tahun di beberapa bank swasta besar. Sehingga bila diasumsikan harga saham tidak turun lagi atau tetap selama setahun ke depan, maka return dari saham sudah sama dengan deposito.

Baca Juga: Hasil Survei, Tiga Besar Pusat Keuangan Global Tidak Berubah dalam Setahun Terakhir

Investor tinggal memperkirakan apakah sahamnya tidak akan pernah naik dari posisi sekarang? Logikanya, sih, tidak demikian. Kecuali terjadi kejadian luar biasa buruk di pasar.

Selain itu, jika earning yield dibandingkan dengan yield obligasi pemerintah 10 tahun yang saat ini sekitar 6,90%, memegang saham masih lebih menguntungkan, meski tentu saja risiko jadi jauh lebih besar. Perlu diketahui, sejak Mei 2013 hingga Desember 2019, earning yield lebih kecil daripada yield obligasi pemerintah.

Ini mengisyaratkan kepercayaan investor saham bahwa laba emiten akan tumbuh, sehingga mereka rela membeli saham yang harganya relatif tinggi dibanding laba per sahamnya. Namun sejak 4 Februari 2022, earning yield melejit meninggalkan yield obligasi pemerintah.

Penulis berpendapat bahwa saat ini saham sudah murah, ditinjau dari earning yield. Namun apakah indeks masih akan turun? Ini memang susah untuk menjawabnya, mengingat masih ada potensi berita buruk dari regional yang akan menghujani bursa.

Penurunan saat ini juga masih belum apa-apa dibandingkan angka historis. Namun bagi investor jangka panjang, risiko penurunan indeks bisa dimitigasi dengan posisi hold untuk periode lebih dari 1 tahun.

Lupakanlah menebak titik bottom pasar, fokus pada probabilitas meraih keuntungan jangka panjang. Bila kita tahu harga yang kita pegang sudah murah dan saham yang dipilih berfundamental bagus serta membagi dividen minimal sama dengan deposito, kenapa kita tidak coba untuk bersantai saja?